こんにちわ。はりきちです。2月に入ってからもNASDAQは弱く、ハイテク系からの資金流出が止まらない状況が続いています。経済物理による資産の分析を行っている、Financial Crisis Observatory のGlobal Bubble Status Reportは今月も読み応えがあります。要点は以下です。

- 景気後退の足音は近づく

- 株価は下落方向へ

- バブル崩壊時は誰も株価低下から逃れられない

OASスプレッドと債券イールドスプレッド

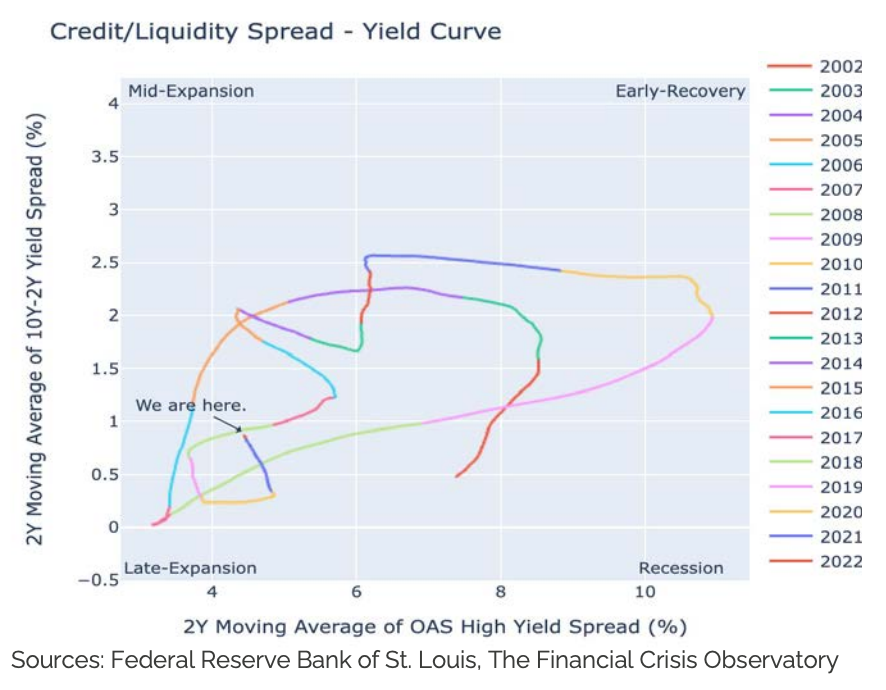

信用と流動性スプレッドの状態を見ることによって、景気サイクル(回復期、拡大中期、拡大後期、景気後退期) が現在どの位置にあるかを知ることができます。レポートではその具体的な指標として、Option adjusted spread of the U.S. Investment Grade Corporate Bond Index(米国投資適格社債インデックスのオプション調整後スプレッド)とthe U.S. High Yield Corporate Bond Index(米国高利回り社債インデックス)を使って興味深いグラフが描かれていました。現在の市場の信用と流動性の状態を測定すると、今は経済成長の中期ー後期のあたりに位置するようです。※オプション調整後スプレッド:満期前に繰り上げ償還の可能性がある債券等について、発行体の繰り上げ償還の権利をオプションとみなし て、オプション価値を調整して求めた対国債スプレッド、HSBCより。難しいですね)

今後の状況としては、同氏は以下のように述べています。

However, with the Fed’s quantitative tightening (QT) and expected interest-rate hikes, the liquidity situation will worsen (the OAS spread will increase). On the other hand, if the economy slows down

The FCO Cockpit Global Bubble Status Report February 2022

in the second half of 2022 or early 2023, then the 10Y-2Y spread will narrow. Under such circumstances, the combination of a wider OAS spread with a narrower yield spread indicates that the economy will go into recession.

量的引き締めと金利の引き上げで流動性は悪化→OASスプレッドが広くなる。2022年後半2023年前半でスローダウン→10年−2年債スプレッドは狭くなる。なので図の右下の景気後退:リセッションへ向かいます。

何が2022年〜2023年の景気後退のトリガーになるか

景気後退が何をきっかけにして起きるのか。そのヒントも書かれています。

- 過剰在庫:在庫の増加は2021Q4の米国のGDPの伸びだった。サプライチェーンのブルウィップ効果が米国の潜在GDP成長率を下げる さらに中国の輸出

- 地政学的リスクまたはCOVIDによるインフレ:ロシア-ウクライナと中国-台湾の緊張

- 米国-中国の経済カップリング:中国が予想よりも景気回復しないなら米国も影響を受ける

はりきちの個人的な考えでは、半導体の在庫が積み上がり過ぎた場合は悲惨な状態になると予想します。現在、景気を牽引しているのはこの業界だからです。

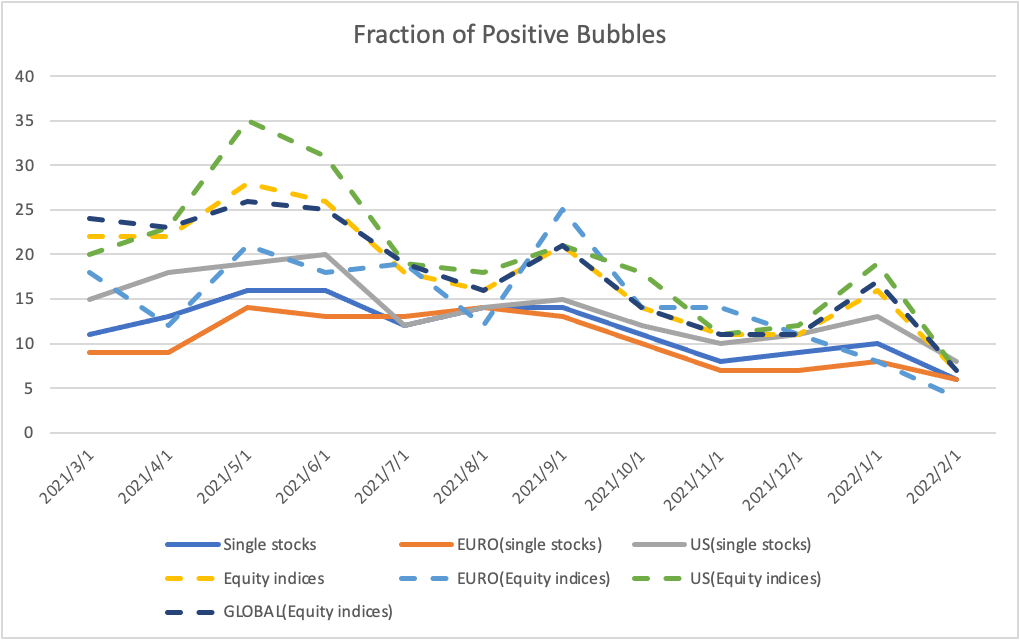

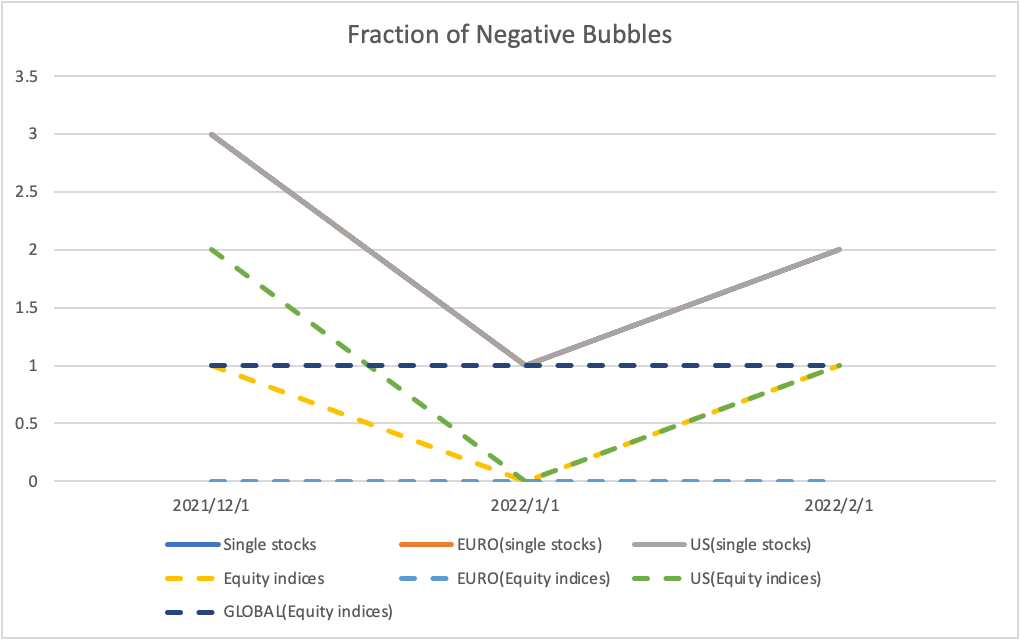

株式の動向

ポジティブバブル成分に関しては、いずれも昨年のデータから振り返ってみると、右肩下がりの下落基調にあります。これがゼロ近傍になった時、株は上昇しなくなると考えられます。一方、ネガティブバブル成分に関しては反対に先月よりも上昇しています。じわじわと崩落の足音が聞こえてきます。

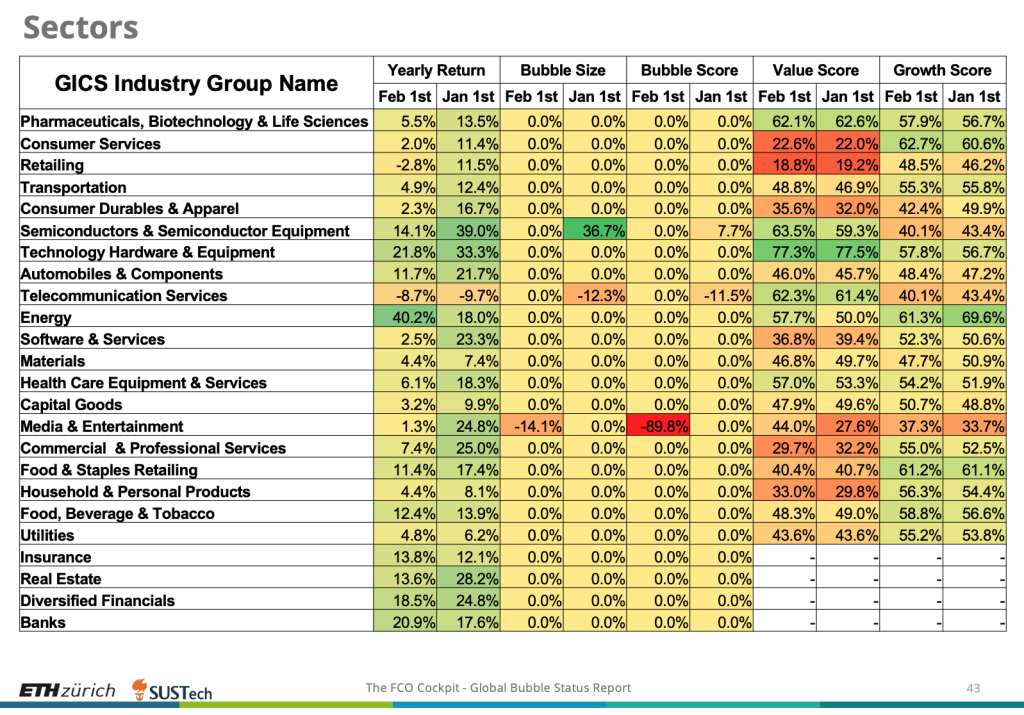

セクター別の動向

セクター別では、Media and Entertainmentがネガティブバブル。これは旧Facebook、Metaの下落に引っ張られています。バリュースコアとしてはTechnology Hardware & Equipment、Semiconductors & Semiconductor Equipment、Telecommunication Servicesの順に良いです。前回の記事でも書きました通り、はりきちとしてはAT&Tが気になります。

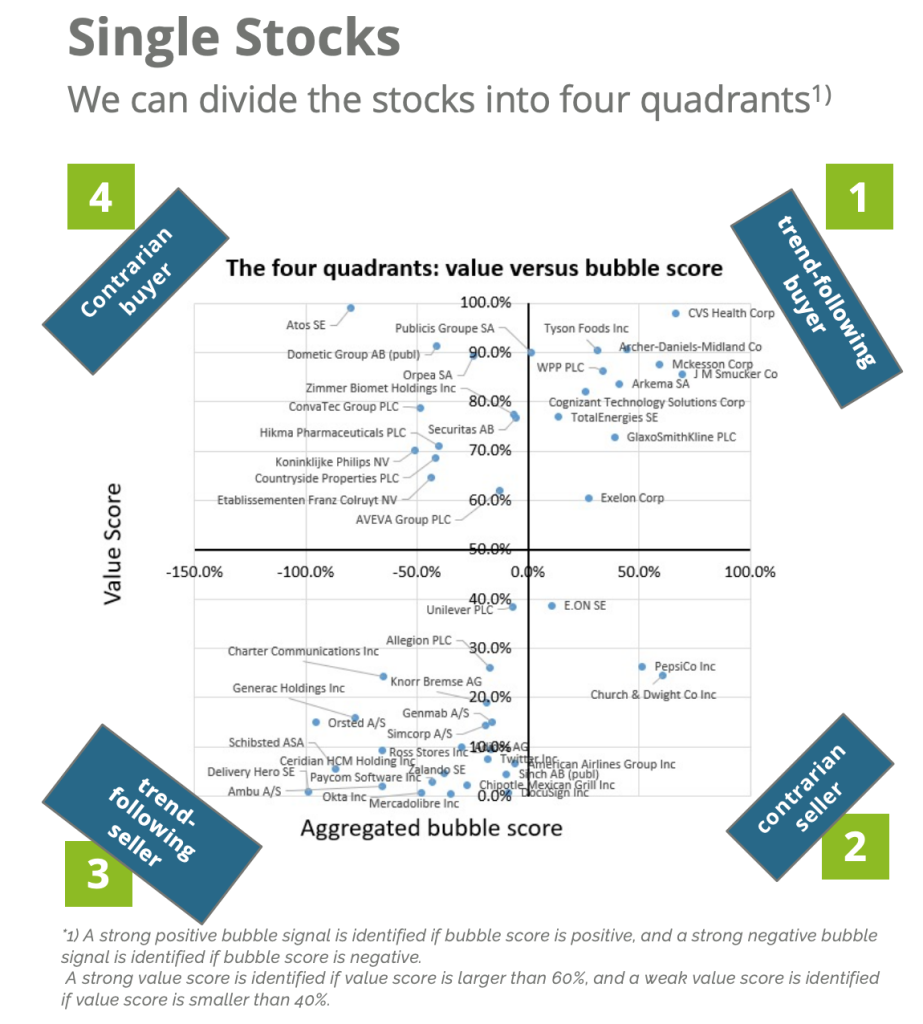

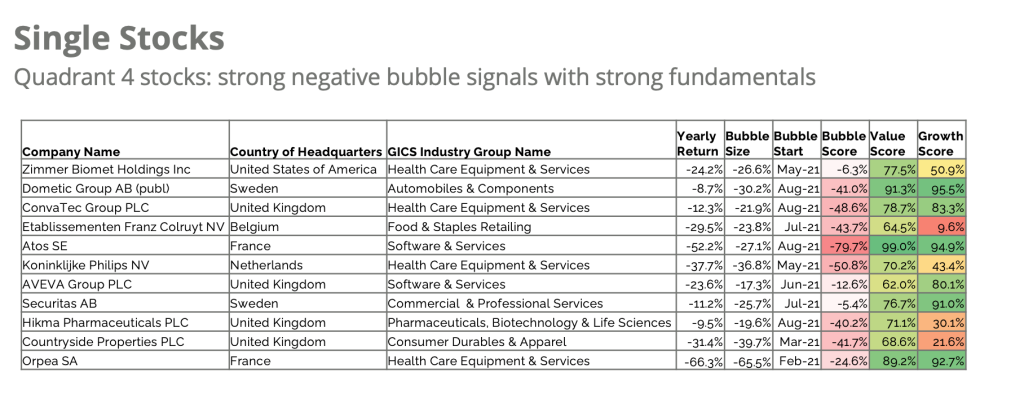

個別株の動向

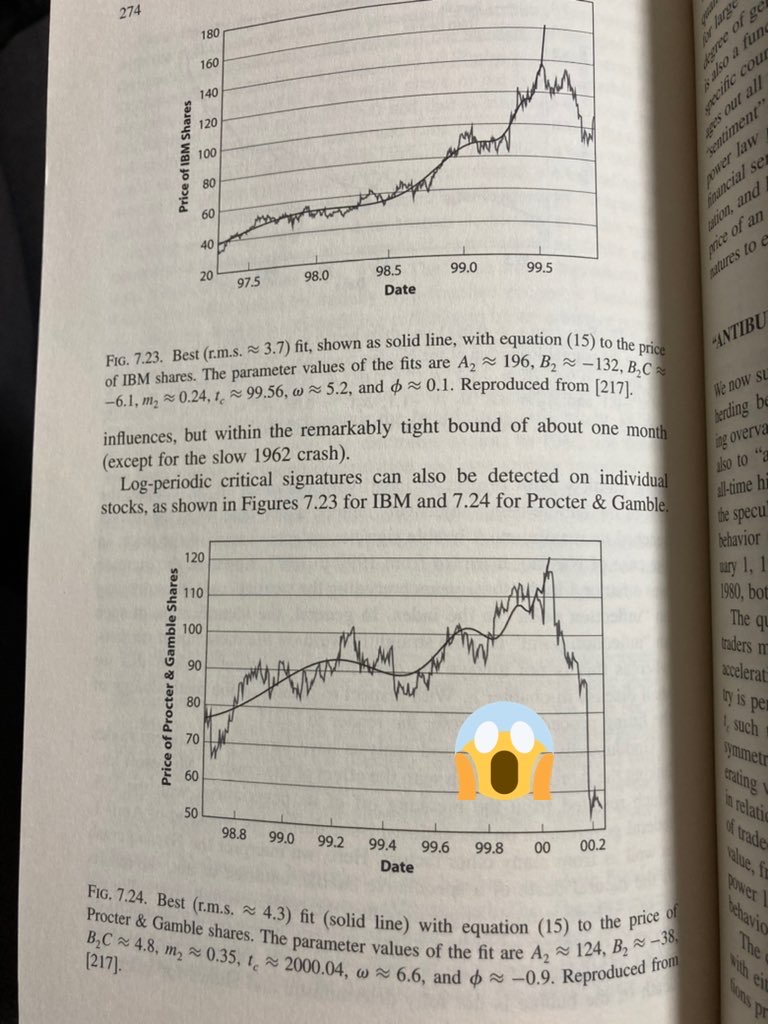

個別株の分類では、先月と大きく景色が変わり、左側に位置する銘柄が多くなってきました。右側は比較的景気後退に強いタイプ(公共、ヘルスケア、消費財)の銘柄が増えているように見えます。ただ、忘れてはならないのは、2000年代のITバブル崩壊時には、例えP&Gのような銘柄であっても大幅な下落を避けられませんでした。すべての投資家はこのような下落を覚悟しておかなければなりません。はりきちは、当面は買い付けを最小限に抑え、キャッシュを温存することにします。

まとめ

以上より、株価は下落局面へ向かうわけですが、どのように備えたら良いか。フィナンシャルポインターで、ちょうど良い記事がありました。ジェレミーグランサム氏の投資家の心構えを引用します。

《最後のひと上げ》に参加せず:《尻尾と頭はくれてやる》覚悟。

《最後のひと上げ》に参加: 自身のマーケット・タイミングの能力に賭ける。

長期投資: マーケット・タイミングは考えずロングを継続、我が道を行く。

https://www.financialpointer.com/jp/ジェレミー・グランサムが奨めるバブル終期の身/

- 景気後退の足音は近づく

- 株価は下落方向へ

- バブル崩壊時は誰も株価低下から逃れられない