こんにちわ。はりきちです。FRBの利上げがどうとかいうニュースが多くなってきました。インフレの抑制のために利上げが必要だ、でも景気が悪くなってしまう、そんな感じです。個人投資家としては、これが株にどう影響するか気になるところです。この記事では、Sornett氏が研究していた(こちらの記事で紹介)、米国債利回りと高利回り債券利回りの関係をもとに考えてみたいと思います。

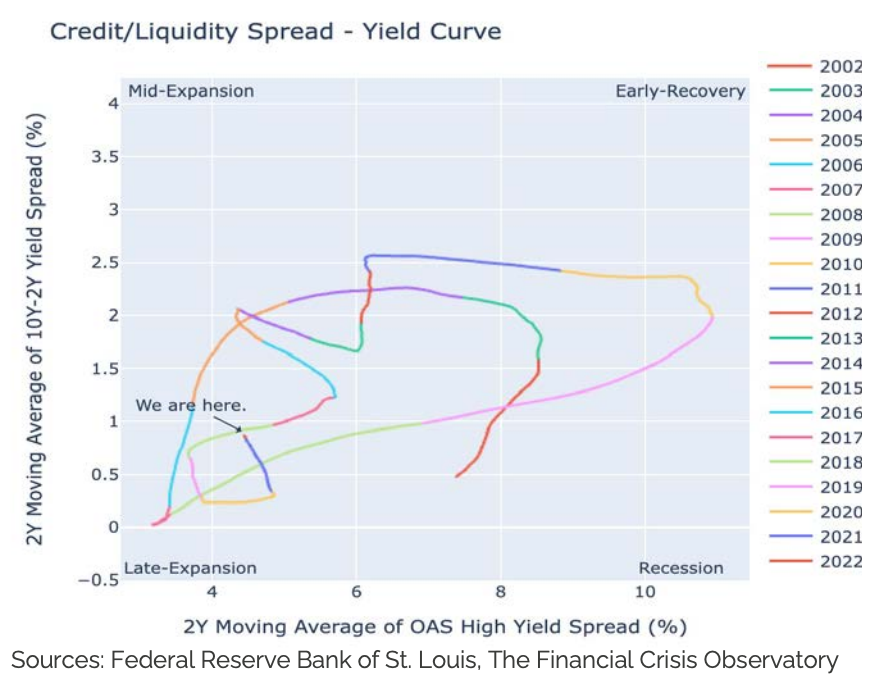

1. 信用・流動性スプレッドイールドカーブ

信用・流動性スプレッドイールドカーブを用いて、景気が現在どういう局面にあるかを判定することができます。この図を4分割します。

- 右下:景気後退期(2002年、2009年)

- 右上:景気回復初期(2003年、2010年〜2011年)

- 左上:景気拡大期(2004年〜2005年、2012年〜2015年)

- 左下:景気拡大後期(2006年〜2008年、2016年〜2022年)

景気と米国債利回りと高利回り債との関係は以下のようになります。

- 利上げ→米国債2年債の利回りが上昇→10年債とのイールドスプレッドが縮まる。いわゆる逆イールドが起こる。投資に慎重になるため、信用度が低い会社が発行する高利回り債の利回りは上昇する。→景気後退期へ

- 長期債の利回りが上昇、または短期債の利回りが低下(短期債の需要が増える)しイールドスプレッドが広がる。→景気回復初期へ

- 低金利政策が取られ、イールドスプレッドが縮まる。資金が余っているため利回りを求め高利回り債の需要が増える、やがて利回りが低下する。→景気拡大期へ

- 利回りを求め長期債の需要が増え、長期債の利回りが低下する。→景気拡大後期へ

2. 株価の時系列

株価の時系列と先ほどの図を見比べると、下記の時期は比較的安値になっていることがわかります。

- 図1右下:景気後退期(2002年、2009年)

- 図1右上:景気回復初期(2003年、2010年〜2011年)

つまり、金利状況を見て投資金を絞るか、増やすかを調節できるのではないかと考えています。

おまけ: 2022年4月の状況

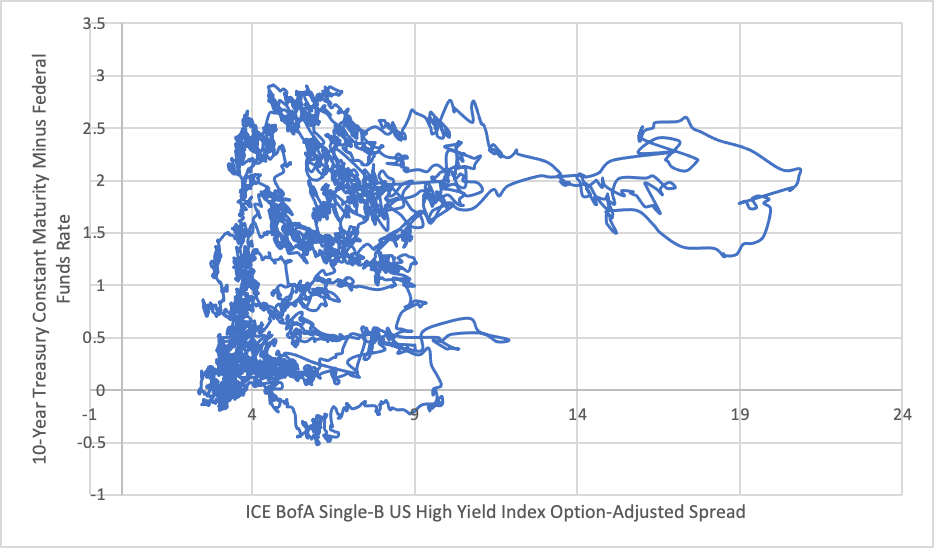

Sornett氏の研究を真似て、自分でも曲線を引いてみました。データはセントルイス連銀から取ってきています。

ぐちゃぐちゃで何がなんやらわからないですね。2年平均を取っていないのでこのようになります。2022年4月現在は(だいたい)左下に位置します。