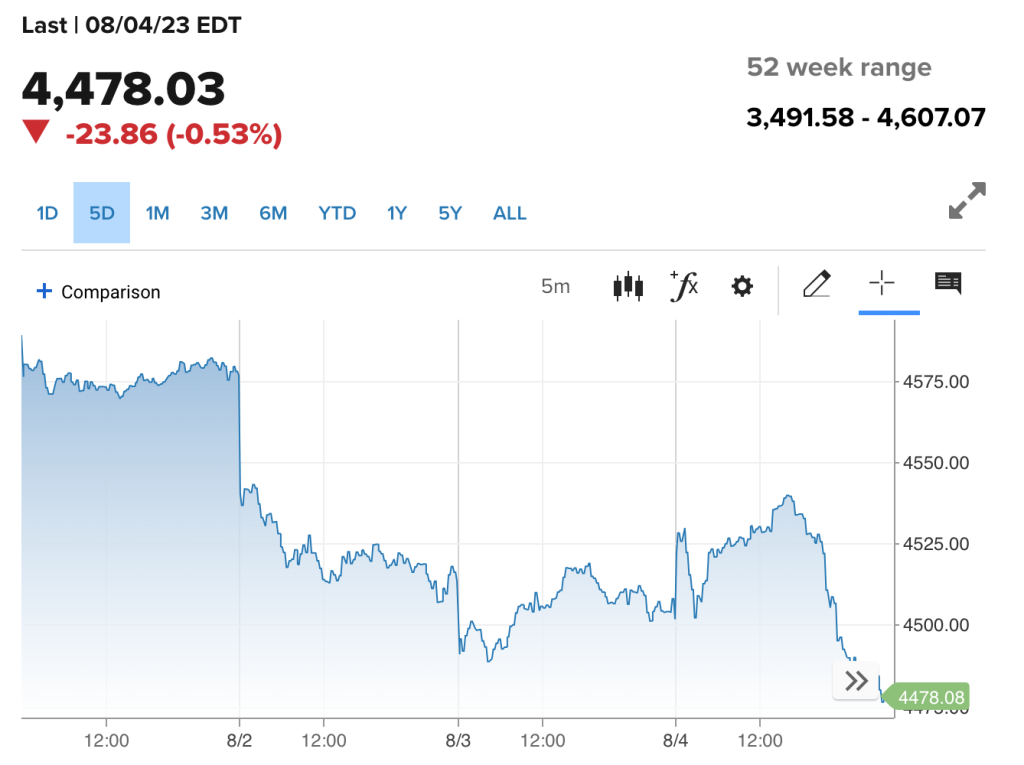

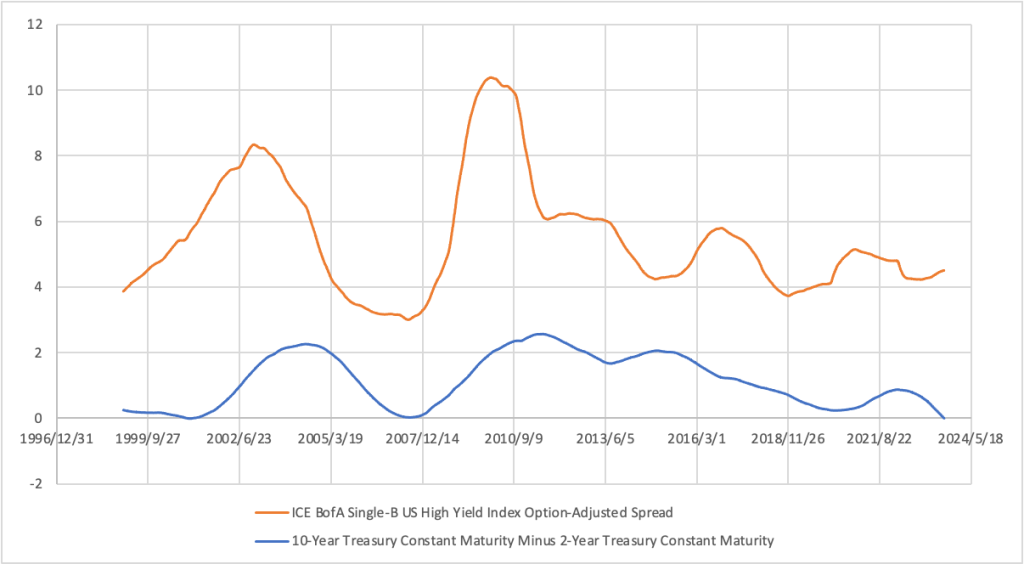

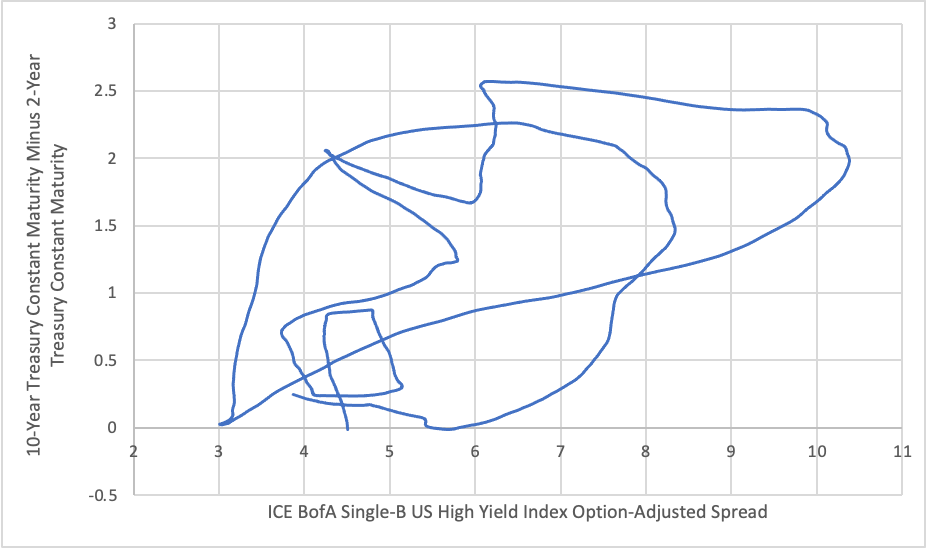

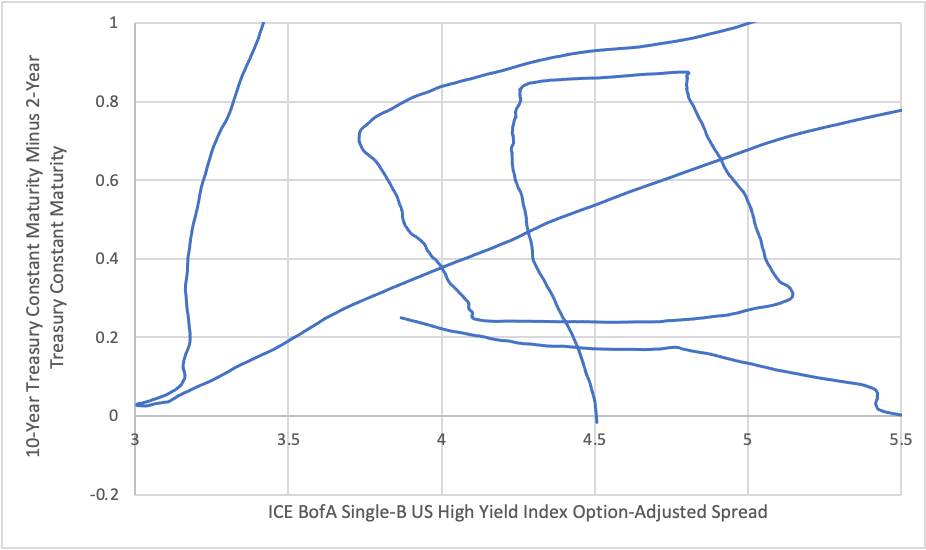

こんにちわ。はりきちです。S&P500は4600ポイント付近から連続で下落しました。相場の潮目が変わったとみます。米国債10年金利と2年金利の差がマイナスとなり、これは前回の記事でも書いたとおり、0近傍になったのは2000年(ドットコムバブル崩壊)と2007年(ベアスターンズ破綻)の頃です。崩落は近いとみます。

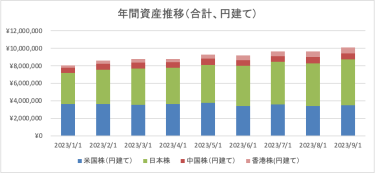

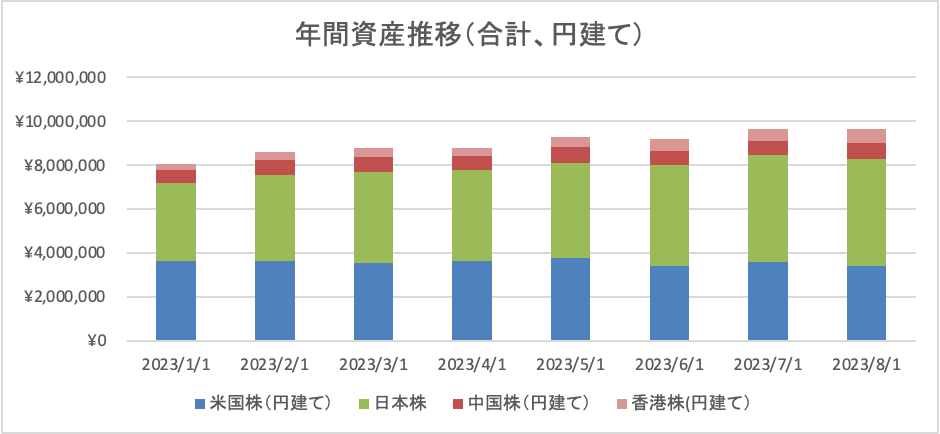

株式資産推移

先月と比べて微増、コツコツと増やしています。増加分は電源開発、中国平安保険、日本ハムの上昇によるものが大きいです。

7月の取引状況

AT&Tの鉛入りケーブル問題で影響度が不明だったことと、銘柄数削減の検討から、同銘柄を全売却、その他の保有銘柄へ振り向けました。

- [買い付け銘柄] +JPY 378,762

- British American Tobacco, BTI (Consumer staples):20

- Ennis, EBF(Industrial products):40

- Viatris, VTRS(Medical):80

- 中国銀行, 03988 (Finance):2000

- [売却銘柄] -JPY416,192

- AT&T, T(Computer and Technology): 219

- 信用売建 -JPY 555,538

- S&P500 為替ヘッジ有り, 2634:2000

信用売建は9月の返済まで持ち越します。

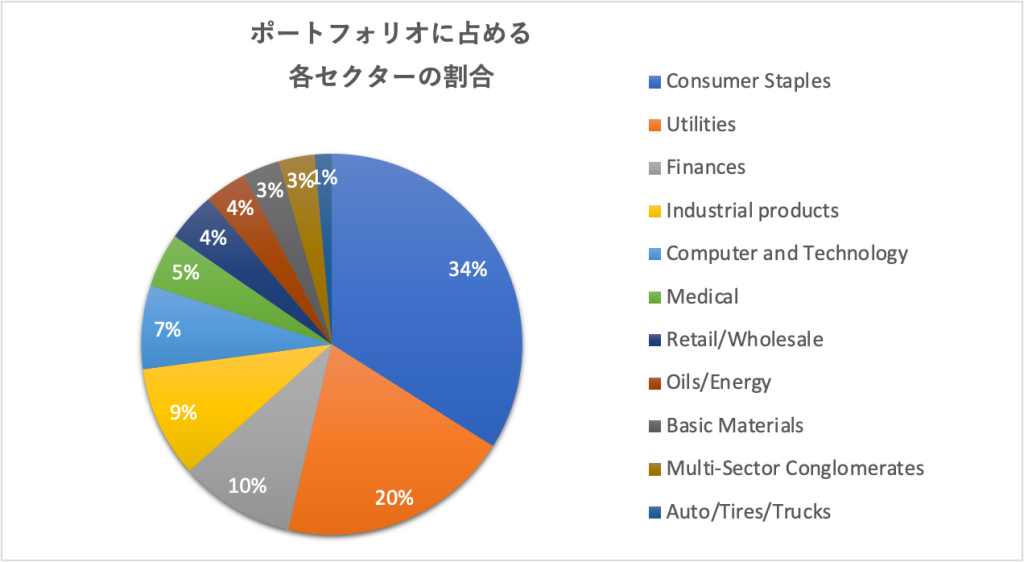

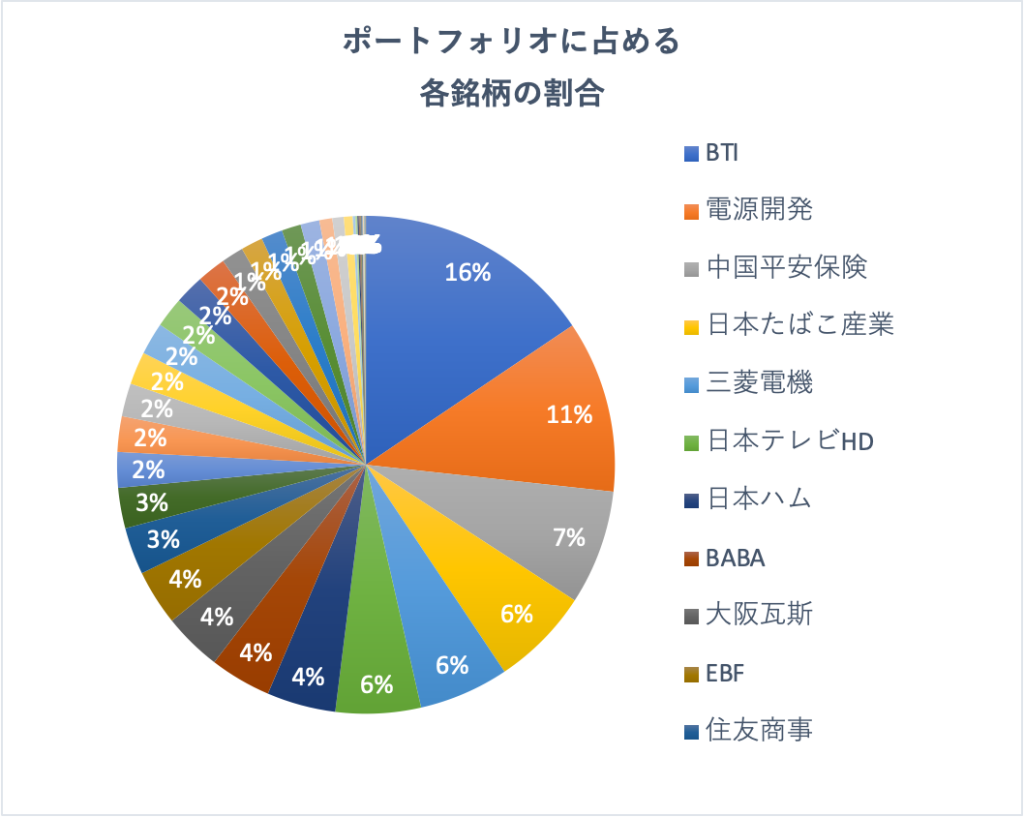

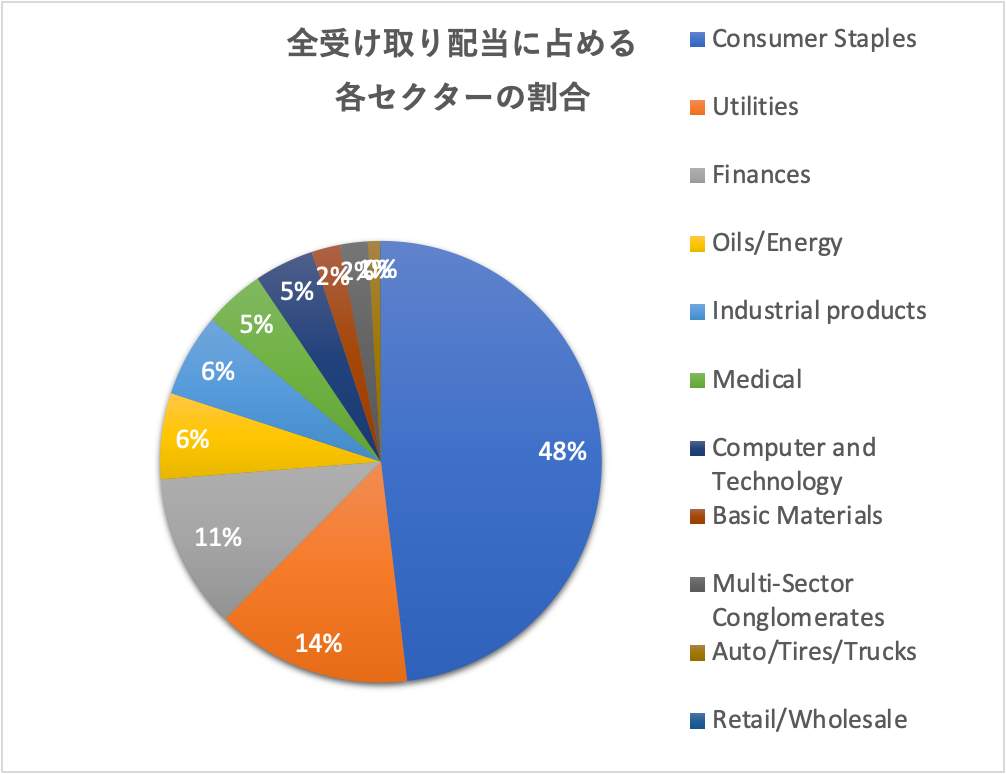

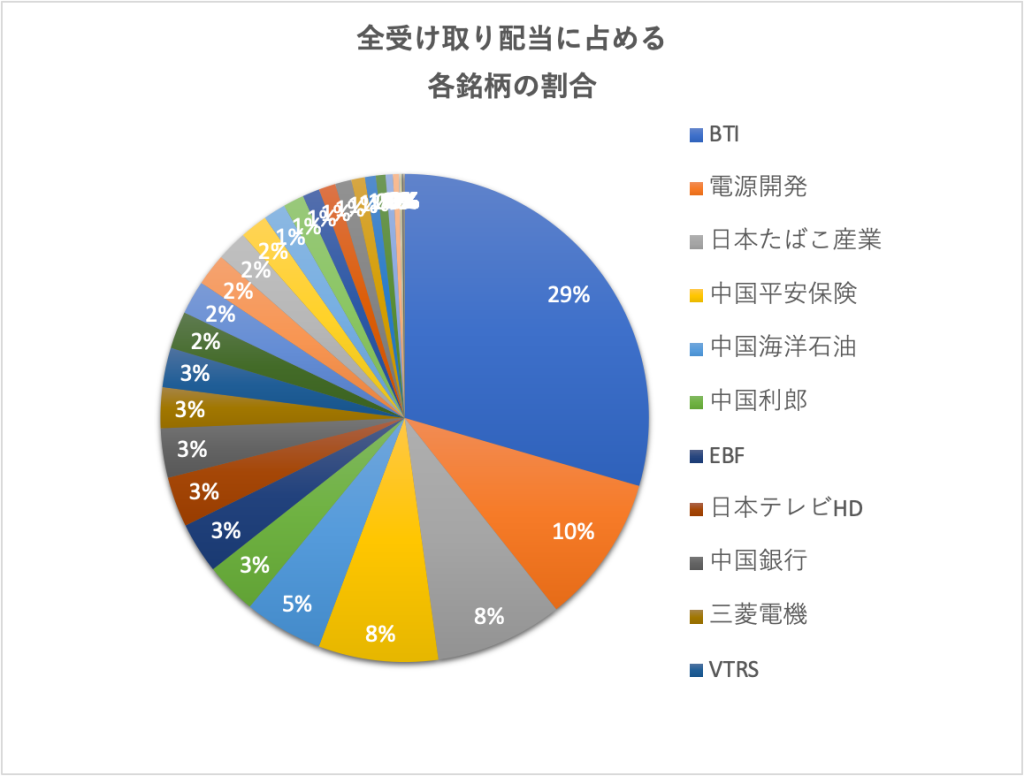

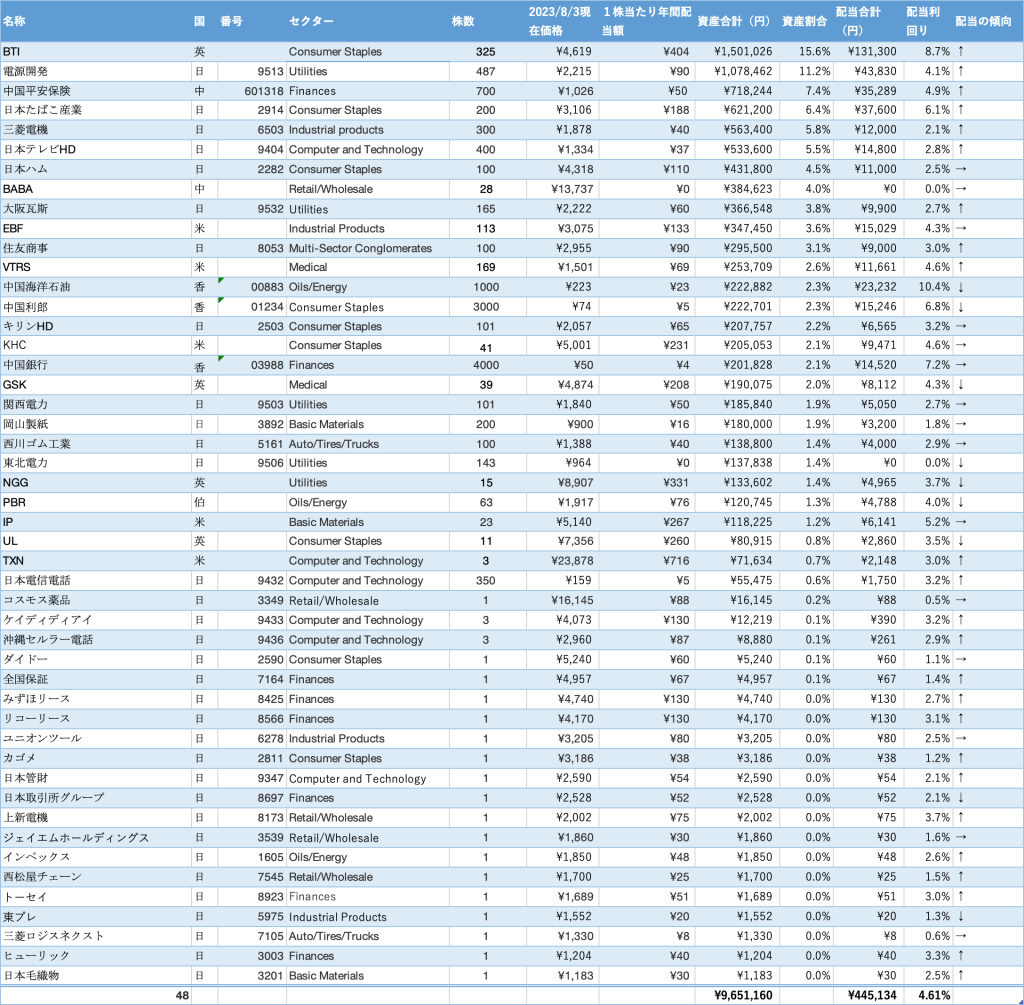

ポートフォリオの中身

引き続き防御&配当重視としていますが、S&P500も崩れ始めたので、銘柄の選択と集中を検討しています。

まとめ

相場の動きが怪しくなってきたので、さらに防御的にシフトしていきたいところです。

- 残高:965万円(ドル円141.16、人民元円19.77、香港ドル円18.15で換算)

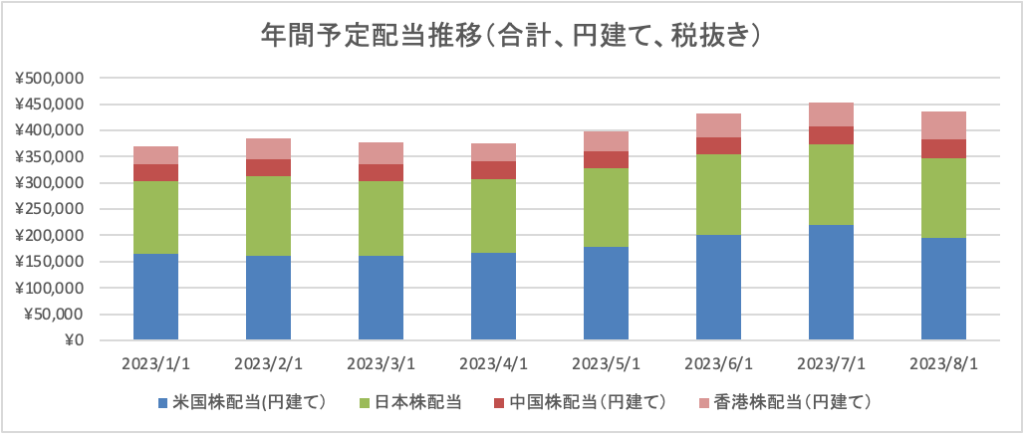

- 予定年間受け取り配当:35.4万円(税引き後、ただし国内課税分のみ計算)

- 配当利回り:3.66%(税引き後、ただし国内課税分のみ計算)

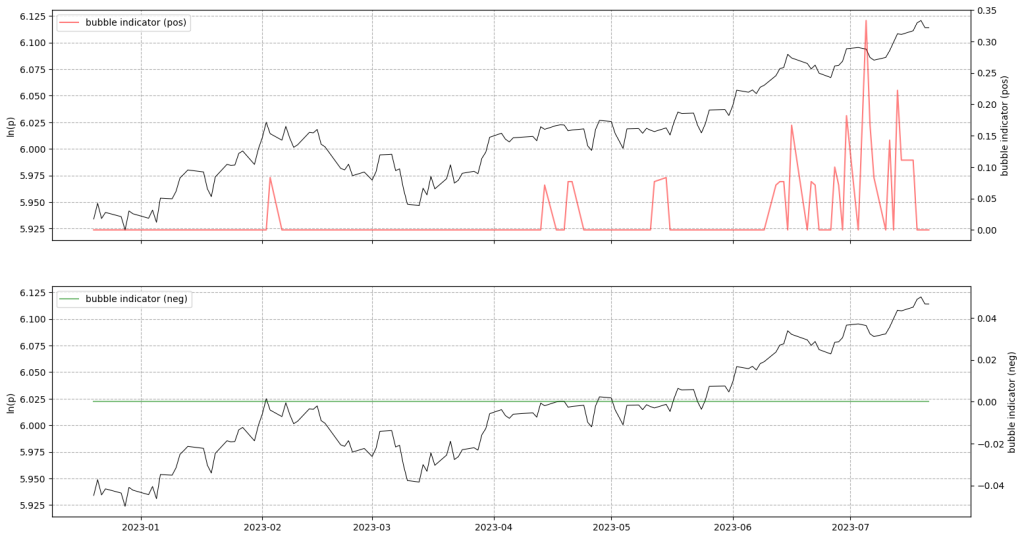

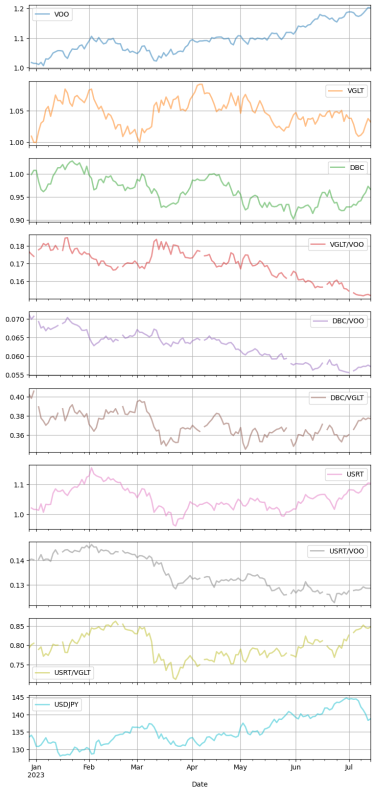

おまけ:バブルを計測する方法

Why stock market crash?という本に載っているLPPLSモデル(対数周期べき乗則特異点モデル)で遊んでみました。図はSPYの対数価格ln(p)とBubble indicator はバブルの起こりやすさ(赤:上方向、緑:下方向)を表しています。7月にかかるとバブルと判定されている様子が確認できます。8月に入ってSPYは下落しているため、目安になりそうです。今後はこれを参考に売却時期を測ることにします。